I primi 100 giorni di Trump alla prova dei fatti. Il “Trump trade”, maggiori rendimenti sui titoli di Stato, rafforzamento del dollaro USA, sovraperformance delle small cap americane rispetto alle large cap, è stato parzialmente o completamente invertito.

L’insediamento di Donald Trump alla Casa Bianca ha risvegliato le attese di un vigoroso rilancio economico. Il 45° Presidente degli Stati Uniti sta però imparando la dolorosa lezione, che attuare piani a Washington può essere un’impresa penosa e il cosiddetto “Trump trade” sembra sia stato parzialmente o completamente invertito.

Questa realtà vale anche quando, come oggi, i Repubblicani controllano il Congresso.

Le aspettative di una rapida azione del Presidente americano per far passare la riforma fiscale, la deregulation e audaci investimenti infrastrutturali si stanno stemperando sotto il peso di bocciature politiche e ritardi amministrativi.

Colpi di scena nella politica interna ed estera

Un esempio emblematico è il fallimento della nuova amministrazione, a sgomento di molti elettori conservatori, nel revocare la legge sanitaria “Affordable Care Act” che porta la firma di Barack Obama ed è meglio nota con il nome “Obamacare”.

Altri esempi illustri possono essere individuati in campo fiscale e infrastrutturale, dove finora non si sono compiuti progressi tangibili. Anche il recente tono conciliante assunto dall’amministrazione Trump in materia di commercio internazionale è in netto contrasto con la precedente retorica protezionistica del Presidente.

Lo stesso schema si è ripetuto sul fronte geopolitico. In un strabiliante voltafaccia, Donald Trump è passato all’intervenzionismo in zone di conflitto, lanciando un attacco aereo in Siria e assumendo toni turi con la Corea del Nord.

Il fatto che il Tesoro americano si sia astenuto da tacciare la Cina di manipolazioni valutarie è stato utilizzato come pedina di scambio in un più ampio accordo geopolitico. Se questa specie di “deal” – un principio venerato da Trump – potrà avere successo sulla scena geopolitica è ancora da vedere.

“Trump trade”: inversione di rotta sui mercati USA

Donald Trump non ha finora rispettato i termini del suo “contratto con l’elettore americano”, da realizzare nei primi 100 giorni di presidenza per rendere l’America “great again”.

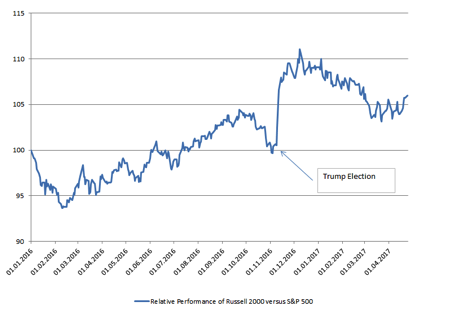

Di conseguenza, il cosiddetto “Trump trade” – maggiori rendimenti sui titoli di Stato, rafforzamento del dollaro USA sovraperformance delle small cap americane rispetto alle large cap – è stato parzialmente o completamente invertito (vedi grafico 1).

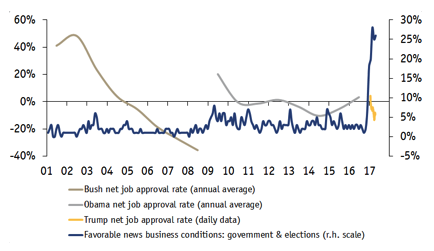

È interessante notare che vi è una netta discrepanza tra il calo degli indici di gradimento di Trump e la valutazione molto favorevole del pubblico sulle condizioni per le imprese (vedi grafico 2).

A questo senso di fiducia ha contributo probabilmente la rapida firma di decreti esecutivi riguardanti la deregulation in settori come l’energia, le emissioni di gas di scarico delle auto, i media, le telecomunicazioni e l’edilizia.

Un elemento che ha certamente aiutato è la crescente ripresa dell’economia mondiale, che era già in atto prima delle elezioni. In tutta franchezza, non dobbiamo dimenticare che il Presidente degli Stati Uniti non possiede l’autorità legale o istituzionale per attuare da solo radicali cambiamenti economici.

Le tendenze strutturali a lungo termine, come gli sviluppi demografici, i progressi tecnologici e la crescita della produttività rimangono il fattore principale che guida l’andamento dell’economia americana e mondiale.

Grafico 1: l’euforia post-elettorale per le small cap americane si è spenta

Fonte: Thomson Reuters Datastream, Vontobel Asset Management

Il voto francese dà una certa tregua all’Europa

Al di fuori degli USA, il risultato del primo turno delle elezioni presidenziali francesi era in linea con il nostro scenario di base e le stime generali del mercato: il candidato centrista Emmanuel Macron e la populista di estrema destra Marine Le Pen si sono qualificati per il ballottaggio del 7 maggio, nel quale il primo è dato come favorito. In assenza di altre soprese, la vittoria di Macron favorirebbe gli asset legati all’Eurozona, dai titoli di Stato della periferia alle azioni bancarie e all’Euro.

Rimuoverebbe anche la spada di Damocle che pende sul progetto europeo, lasciando le elezioni parlamentari in Italia – previste al più tardi nel maggio 2018 – come principale rischio politico alla luce degli ampi consensi raccolti dal partito di protesta.

Il posizionamento del nostro portafoglio rimane invariato per il prossimo futuro. Siamo generalmente neutrali nelle azioni, sovrappesiamo il credito (obbligazioni societarie e debito dei mercati emergenti) e sottopesiamo fortemente i titoli di Stato dei Paesi industrializzati “core” come gli USA e la Germania.

Il contesto mondiale rimane favorevole alle attività rischiose grazie agli utili societari ragionevolmente elevati e alla politica monetaria ancora accomodante delle principali banche centrali. Tuttavia, le valutazioni non sono attualmente molto allettanti, il che riduce il potenziale di rialzo.

Grafico 2: sondaggi ottimistici tra le imprese nonostante il calo di popolarità di Donald Trump

Fonte: Real Clear Politics, Bloomberg, Vontobel Asset Management

Commento a cura di Christophe Bernard, Chief Strategist di Vontobel