Dal 2008 le banche centrali hanno prima abbassato i tassi d’interesse a zero, poi hanno inondato i mercati finanziari di liquidità e di recente hanno introdotto i tassi di interesse negativi.

Dalla crisi finanziaria del 2008 le banche centrali sono diventate iperattive. Prima hanno abbassato i tassi d’interesse a zero. Poi hanno inondato i mercati finanziari di liquidità. Di recente, come se non bastasse, alcune hanno introdotto dei tassi di interesse negativi. Mentre queste misure hanno aiutato probabilmente l’economia e sostenuto i mercati finanziari, hanno anche creato immense sfide per gli investitori.

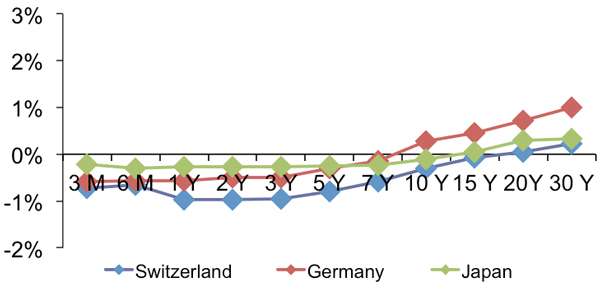

Le autorità monetarie dell’eurozona, del Giappone, della Svizzera, della Svezia e della Danimarca stanno applicando tassi di interesse negativi – di vari gradi – sulle riserve delle banche. Inoltre molti titoli di Stato emessi dai principali paesi industrializzati sono negoziati a tassi negativi alla scadenza (vedi grafico 1).

Questa situazione senza precedenti mette in dubbio le tesi tradizionali sul funzionamento del sistema finanziario. La teoria finanziaria parte dall’assunto che le persone preferiscono ottenere qualcosa subito piuttosto che in futuro: un euro domani vale meno di un euro oggi. Il diffondersi dei tassi di interesse negativi cambia il quadro: i risparmiatori di oggi devono pagare per avere il privilegio di prestare denaro.

Partono implicitamente dal presupposto che la deflazione aumenterà il potere di acquisto reale dei loro risparmi nonostante i tassi nominali negativi. Un cinico potrebbe controbattere che i tassi negativi sono la prova tangibile del fallimento delle banche centrali, che non sono riuscite a raggiungere i loro obiettivi di reflazione.

Grafico 1: Una notevole quota di titoli di Stato è negoziata a interessi negativi

In percento (rendimenti in funzione della scadenza residua rispettivamente in mesi e anni). Fonte: Bloomberg, Vontobel Asset Management

Come si è giunti a tanto?

La disinflazione mondiale non è un fenomeno nuovo: da decenni la globalizzazione e internet spingono i prezzi al ribasso.

A ciò si aggiunge il fatto che il rallentamento della produttività e le tendenze demografiche negative nelle maggiori economie frenano la crescita economica mondiale. E infine una serie di crisi ha lasciato il mondo nella morsa del debito: la bolla “dotcom” nel 2000, lo scoppio della crisi immobiliare “sub-prime” nel 2008 e il crollo dei prezzi delle materie prime dal 2011.

Tutti questi fattori gravano sulla crescita. Per prevenire una depressione economica, le banche centrali hanno abbassato i tassi di interesse a zero ed esteso in modo massiccio i loro bilanci, acquistando grandi quantità di titoli di Stato. Poiché queste misure non hanno prodotto gli effetti desiderati, alcune di loro hanno fatto ricorso a tassi negativi.

Vincitori e vinti

Per il momento non è possibile giudicare se questa politica permetterà alle banche centrali di raggiungere i loro obiettivi. I risparmiatori sono indubbiamente tra i perdenti, mentre i debitori sono i chiari vincitori di questa politica dei tassi negativi. I più avvantaggiati sono i governi altamente indebitati, perché devono spendere meno per il servizio del debito.

Questo può essere un fattore positivo, purché i responsabili politici usino questo “regalo monetario” per implementare riforme strutturali e sostenere la crescita tendenziale. Purtroppo l’esperienza mostra che i governi potrebbero essere tentati di procrastinare le riforme necessarie per paura di perdere le prossime elezioni.

Tra le vittime più evidenti dei tassi di interesse negativi ci sono le società e le istituzioni finanziarie: le banche vedono schiacciati i loro margini netti sugli interessi e gli assicuratori vedono messi in causa i loro business model.

Gli istituti di previdenza hanno sempre più difficoltà a far fronte ai loro impegni. È vero che i tassi di interesse estremamente bassi spingono al rialzo i prezzi dei titoli e la qualità dei prestiti, portando una certa distensione.

D’altro canto, le banche commerciali potrebbero reagire al calo della profittabilità concedendo meno prestiti – esattamente l’opposto dell’effetto auspicato con i tassi di interesse negativi. Questo è il motivo per il quale la Banca centrale europea (BCE) ha introdotto di recente un sistema in cui le banche che soddisfano certi benchmark di prestito ricevono un sussidio fino a 40 punti base.

Cosa occorre per un’inversione di tendenza?

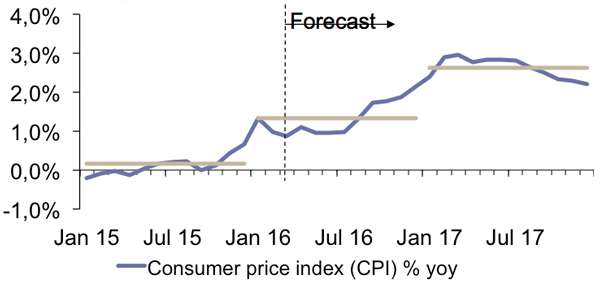

Affinché le banche centrali cambino rotta, l’inflazione deve salire verso il 2 percento e allo stesso tempo l’economia reale deve avvicinarsi alla sua crescita potenziale.

Poiché i prezzi delle materie prime si sono stabilizzati (vedi grafico 2), è probabile che nei prossimi 12-18 mesi l’inflazione USA raggiunga o superi la soglia del 2 percento. Inoltre, in alcuni settori dell’economia americana si osservano segnali sporadici di un aumento delle pressioni salariali dovute a una carenza di offerta sul mercato del lavoro. La crescita dell’economia mondiale rimane tuttavia mediocre.

Manca anche un coordinamento internazionale delle politiche di bilancio allo scopo di imprimere impulsi alla crescita. Infine, i tassi di interesse negativi hanno senso solo se i governi incrementano la spesa infrastrutturale e migliorano le prospettive di crescita a lungo termine, spianando la strada per gli investimenti societari.

I tassi negativi non accompagnati da politiche di crescita possono essere invece interpretati come segnale di un’economia in difficoltà e alimentare così i timori di una deflazione.

Cosa significa tutto questo per gli investitori?

La costruzione del portafoglio è una vera sfida, perché le cosiddette attività “risk-free” presentano rendimenti nulli o addirittura negativi e impediscono così una diversificazione efficace all’interno di portafogli bilanciati.

Nella loro ricerca di rendimento, gli investitori potrebbero assumere rischi eccessivi se si manifesta uno scenario avverso. Per aver successo nelle condizioni attuali è importante individuare accuratamente quali titoli offrono una vera diversificazione del portafoglio. Alla luce della modesta crescita degli utili societari e del basso rischio di recessione, i mercati del credito offrono a nostro parere il migliore profilo rischio-rendimento.

Manteniamo il nostro sovrappeso nelle attività rischiose (preferibilmente nei mercati del credito), ma abbiamo sfruttato il recente rafforzamento del mercato e la minore volatilità per comprare una protezione (parziale) dal rischio di ribasso delle borse a un prezzo vantaggioso.

Abbiamo ridotto a neutrale il nostro impegno in azioni giapponesi, ponendo fine a un sovrappeso durato tre anni e mezzo.

In generale non possiamo escludere il rischio che la Gran Bretagna esca dall’Unione Europea dopo il referendum del 23 giugno, con potenziali effetti negativi sui mercati finanziari.

Grafico 2: Nei prossimi 12 mesi prevediamo un aumento dell’inflazione USA

Variazione annua in percentuale. Fonte: U.S. Bureau of Labor Statistics, Thomson Reuters Datastream, Vontobel Asset Management

Commento a cura di Christophe Bernard, Chief Strategist di Vontobel