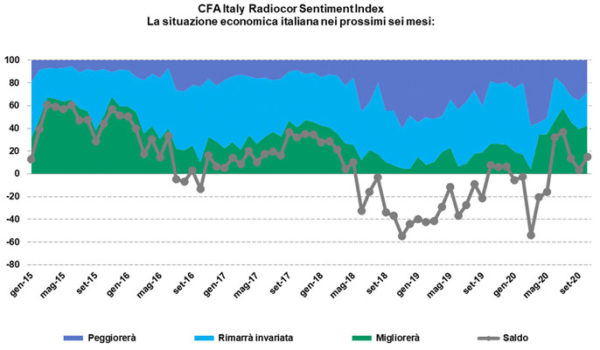

Questo mese, il sondaggio rileva un sentiment Index in miglioramento a +16,1 punti dai +3,4 del mese precedente.

Il sondaggio mensile, svolto da CFA Society Italy in collaborazione con Il Sole 24 Ore Radiocor, ha evidenziato un Sentiment Index in crescita di circa 13 punti rispetto al mese precedente (+3,4 punti), a quota +16,1. Gli analisti e gestori italiani risultano positivi anche sulle prospettive economiche di Europa e USA.

La positività riscontrata dall’indice è in parte legata alla ripresa dei prezzi dei vari asset e anche all’accelerazione dei trend d’investimento.

Vista la persistenza negli ultimi mesi di queste dinamiche, dobbiamo capovolgere un vecchio aforisma: più le cose restano uguali, più cambiamenti dovremmo aspettarci.

Guardando al 2021, sussistono motivi sia di ottimismo che di cautela. Oggi abbiamo una percezione più chiara del crollo della produzione globale causato dai lockdown e dal rapido andamento della ripresa.

Ciò ha portato gli esperti a prospettare uno scenario economico mondiale, caratterizzato da una crescita continua, seppure molto più lenta, nei prossimi sei mesi, seguita da un’effettiva ripresa, solo dopo che i vaccini saranno diffusi nel prossimo anno.

Tuttavia, il quadro resta preoccupante. I nuovi casi di COVID-19, tuttora centinaia di migliaia in tutto il mondo, l’imposizione di mini lockdown e l’assenza di un vaccino, nonostante i progressi incoraggianti, portano a mantenere un atteggiamento di cautela.

È probabile infatti che ulteriori rialzi, almeno nel breve termine, rimangano limitati, anche se i legislatori continueranno a fornire sempre più stimoli alla ripresa economica.

A nostro avviso occorre focalizzare l’attenzione sui seguenti quesiti:

• quali saranno i rischi a lungo termine per un mercato del credito “pompato” da stimoli monetari?

• quanto le aziende forti continueranno a crescere, nonostante il virus?

• perché i mercati e l’economia reale sembrano scollegati?

Non dimentichiamo poi che molti investitori sono, ovviamente, presi dalle prossime elezioni presidenziali negli Stati Uniti.

Partendo dal credito, il punto di attenzione rimane l’aumento della leva. Le nuove emissioni obbligazionarie stanno crescendo, mentre gli utili continuano a scendere, come dimostrato dai risultati del secondo trimestre. Potremo vedere il picco a fine anno o inizio 2021.

Passando al secondo quesito, osserviamo che i risultati delle società nel primo semestre sono stati comprensibilmente negativi.

La crescita dei ricavi su base annua è crollata del 14,4% per le società nell’indice MSCI; una performance terribile anche rispetto alle precedenti flessioni.. Detto ciò, dopo aver escluso dall’analisi il settore del petrolio e del gas, questi numeri hanno effettivamente battuto le stime di mercato.

Oggi sappiamo molto di più su ciò che potrebbe accadere se il COVID-19 dovesse rimanere con noi ancora per del tempo. Le aziende “forti” continueranno a rafforzarsi, indipendentemente dagli sviluppi del virus. Tuttavia sta diventando sempre più difficile per gli investitori concentrarsi esclusivamente sulle società e sui settori più solidi, dato il livello delle valutazioni.

Dobbiamo ora decidere se continuare ad investire su azioni che sembrano costose, ma stanno andando bene, o guardare alle società con valutazioni inferiori, ma che magari lo sono per una buona ragione.

Riguardo al rapporto tra economia reale e mercati, possiamo affermare che sicuramente mantenere i tassi bassi aiuta gli asset rischiosi (anche con un’attualizzazione più elevata dei rendimenti futuri).

Inoltre, dato che i mercati prediligono una visione di lungo termine, piuttosto che un’analisi focalizzata sullo stato attuale, possiamo affermare che è stata l’aspettativa di un’economia migliore ad aver spinto i mercati al rialzo.

L’orizzonte temporale a cui guardano i mercati va infatti dai 3 ai 12 mesi: periodo in cui verosimilmente entra in gioco la scoperta e la distribuzione di un vaccino per COVID-19.

Ciò consente agli investitori di immaginare uno mondo più normale rispetto a quello attuale. La probabilità di un vaccino entro la metà del 2021 è intorno all’80%.

Gli investitori potrebbero essere forse troppo ottimisti sulle dinamiche del virus, sugli utili, sull’economia e sulla politica.

Anche se siamo alle prese con il passato, è probabile che il futuro ci sorprenderà.

Commento a cura di Giancarlo Sandrin, CFA – Country Head Italy, LGIM Managers (Europe)