Le previsioni di inflazione per l’Eurozona della BCE per il 2023 sembrano realistiche, ma quelle per il 2024 potrebbero rivelarsi un po’ ottimistiche.

L’inflazione dell’Eurozona è risultata esattamente come i dati preliminari avevano suggerito: 0,8% mese su mese per l’inflazione principale e 5,6% anno su anno per l’inflazione di base.

L’inflazione dell’Eurozona è risultata esattamente come i dati preliminari avevano suggerito: 0,8% mese su mese per l’inflazione principale e 5,6% anno su anno per l’inflazione di base.

Pertanto, l’inflazione di fondo al netto dell’energia in Europa si attesta su livelli sostanzialmente analoghi a quelli degli Stati Uniti, ma con un differenziale di tassi d’interesse ancora ampio.

La Banca Centrale Europea ha aumentato ieri i tassi di interesse di 50 pb e la Federal Reserve statunitense dovrebbe aumentare di 25 pb la prossima settimana, chiudendo così un po’ il differenziale dei tassi.

Considerando le recenti turbolenze dei mercati finanziari e le crisi bancarie su entrambe le sponde dell’Atlantico, il rialzo di 50 punti percentuali operato ieri dalla BCE è stata una mossa coraggiosa, realizzata secondo le aspettative iniziali per evitare di dare l’impressione sbagliata di pericoli più profondi in agguato nel sistema bancario europeo.

È importante notare che la BCE ha eliminato la forward guidance e ha introdotto un nuovo linguaggio in cui dichiara di essere pronta a intervenire per proteggere la stabilità finanziaria, se necessario. La banca ha anche abbassato le proiezioni sull’inflazione per quest’anno e fino al 2025, prevedendo ora il 5,3% per il 2023 (era il 6,3% nell’ultima previsione di dicembre) e il 2,9% per il 2024 (era il 3,4%).

Concordiamo con la previsione di un leggero raffreddamento delle pressioni inflazionistiche nei prossimi mesi, ma riteniamo che nel corso del 2023 e del 2024 l’inflazione di fondo rimarrà ferma e leggermente superiore agli obiettivi delle banche centrali.

Le previsioni di inflazione della BCE per il 2023 sembrano realistiche, ma quelle per il 2024 potrebbero rivelarsi un po’ ottimistiche. Dato che la politica monetaria funziona con un ritardo fino a un anno, continuiamo a prevedere una pausa e un livello fisso della stretta monetaria da parte della banca centrale nel corso della seconda metà del 2023, per valutare i dati economici in arrivo.

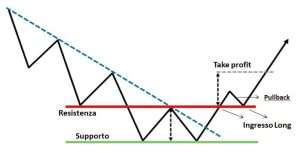

Ribadiamo che una svolta della banca centrale verso tassi significativamente più bassi, come previsto dalle attuali quotazioni di mercato, rimane a nostro avviso irrealistica.

La pausa e il livello fisso saranno un buon segnale di risk-on per i mercati azionari, ma saranno i titoli value e i primi titoli ciclici a sovraperformare, mentre i titoli ad alta valutazione, a nostro avviso, riprenderanno a sottoperformare.

Commento a cura di Robert Schramm-Fuchs – Janus Henderson

Ti potrebbe interessare Inflazione: BCE in azione