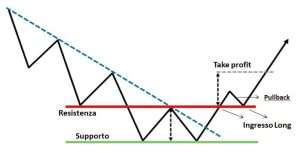

Dopo il massimo del 2017 a 5,58 euro, il titolo Enel ha avvitato una profonda correzione. Un calo cumulato del 17% dovuto non tanto ai fondamentali della società, quanto ad una congiuntura avversa alle utilities.

Non è stato un inizio d’anno entusiasmante quello di Enel. Il colosso dell’elettricità italiano infatti, dopo il massimo 2017 raggiunto l’8 dicembre a 5,58 euro*, ha avvitato una profonda correzione. Un calo cumulato del 17%* dovuto non tanto ai fondamentali della società, quanto ad una congiuntura avversa alle utilities.

Per le utilities che hanno indebitamento molto alto l’aumento del rendimento del risk free comporta un incremento del costo del debito importante, dunque degli oneri finanziari, con effetto negativo in termine di utile futuro.

Non solo, perché società a beta basso come le utilities, subiscono un incremento del costo dell’equity maggiore delle altre società, con effetto diretto sulle valutazioni degli analisti. I buoni risultati 2017, pubblicati giovedì 14 febbraio, hanno dunque permesso al titolo di invertire direzione.

I ricavi del gruppo ammontano a 74,7 miliardi*, in aumento del 5,8% a/a e sopra le attese degli analisti ferme a 73,7 miliardi*.

Anche l’Ebitda ordinario ha fissato un progresso del 2,6% a 15,6 miliardi*, battendo il consensus. Infine, l’indebitamento finanziario netto al 31 dicembre 2017 si fissa a 37,4 miliardi*, sostanzialmente stabile sui valori dell’anno precedente.

Confermati i target di piano per il 2018. Di 26 analisti che seguono la società, il 73% è buy e il restante è neutrale*.

Sui multipli Enel rimane sostanzialmente allineata ai competitors sia in termini di Ev/Ebitda che di P/E*. Il dividend yield stimato per quest’anno ammonta al 4,7%, contro il 5% dei peer*.

Commento a cura del team Vontobel

*Fonte dati: Bloomberg Finance L.P.