La view sulla crisi bancaria alla quale abbiamo assistito negli ultimi mesi e quale impatto avrà sul mercato.

La crisi bancaria degli ultimi sei mesi è una conseguenza diretta della politica dei tassi di interesse, che ha spinto gli investitori a chiedersi se quella attuale non sia una crisi sistemica e quale ne sarà eventualmente l’impatto sulle politiche delle banche centrali.

Alla base della crisi c’è la vulnerabilità delle banche al deflusso dei depositi. La disponibilità di alternative più remunerative nel mercato monetario ha costretto le banche, come la statunitense SVB, a registrare perdite sui loro investimenti ed è questo il motivo per cui diverse di esse sono scomparse ed altre sono state oggetto di acquisizione.

L’ombra della crisi bancaria di 15 anni fa ancora aleggia su di noi e ciò che preoccupa di più i mercati è il contagio. Gli avvenimenti negli USA ha dato maggiore risalto alla presenza di attori deboli del calibro di Credit Suisse e Deutsche Bank.

A giudicare da quanto sta emergendo ci troviamo di fronte ad un rischio idiosincratico.

Le banche sono meglio capitalizzate e meno interdipendenti rispetto a 15 anni fa quando, cosa quasi incredibile ai giorni nostri, una crisi legata ai mutui ipotecari si sparse a macchia d’olio in tutto il mondo trasformandosi in una Crisi Finanziaria Globale.

La capacità delle banche nel loro insieme di sostenere il sistema facendosi carico degli operatori più deboli rafforza l’impressione che quella attuale non sia una crisi sistemica.

Dal 2012 sono fallite 124 banche negli USA (513 se si risale al 2009). Negli anni di Trump la regolamentazione bancaria post-crisi ha cominciato ad essere meno rigorosa, contrariamente a quanto si è verificato in Europa.

Infatti, nel Regno Unito il regime regolamentare vigente è addirittura accusato di aver reso le banche meno competitive. Gli elevati requisiti patrimoniali e la maggiore diversificazione dei depositi significano che le banche britanniche sembrano essere in posizione ottimale per affrontare le attuali condizioni.

A volerla dire tutta, se questa ipotesi si dimostra corretta, nei prossimi sei mesi il tetto alle valutazioni delle azioni delle banche più solide potrebbe salire. Il fatto che queste ultime abbiano superato con successo questo periodo di stress infonderà maggiore fiducia.

Ma non ci siamo ancora. L’innalzamento dei tassi in modo così brusco dopo un decennio di debito a basso costo era destinato ad avere delle conseguenze che si manifesteranno solo dopo un bel po’ di tempo.

Tassi di interesse

Che impatto avrà tutto questo sui banchieri centrali? Gli ultimi avvenimenti sicuramente stimoleranno una riflessione di questi ultimi sul difficile equilibrio fra la lotta all’inflazione e la necessità di salvaguardare il buon andamento dell’economia. Ritengo che la pressione esercitata sul sistema bancario renderà più probabile che la Fed rallenti o metta in pausa l’inasprimento programmato.

Ciò non significa che assisteremo a una rapida svolta del ciclo. L’inflazione non scomparirà presto. La probabilità di un rallentamento economico negli Stati Uniti è aumentata e l’erogazione del credito da parte delle banche si è ridotto nel tentativo di queste ultime di attraversare indenni questo periodo e questo avrà un impatto.

Dall’altro lato della medaglia ci sono gli stimoli dell’Inflation Reduction Act (IRA) e di altre leggi di Biden che si tradurranno nell’immissione di 2.000 miliardi di dollari nell’economia statunitense in 10 anni.

I presidenti americani non sono famosi per la capacità di far approvare i loro disegni di legge ma il successo di Biden in questo trimestre ha colto di sorpresa i politici al di qua dell’Atlantico.

Il Premier britannico ha annunciato nel suo bilancio di primavera che in autunno fornirà maggiori dettagli su come il Governo risponderà alle sfide create dall’Act – Jeremy Hunt afferma che non si tratta più solo del cambiamento climatico, ma anche di una questione di sicurezza nazionale, per proteggerci da futuri aumenti dei prezzi con “energia più pulita, più economica e prodotta in casa”.

In Europa si parla di una legislazione equivalente all’IRA. Resta da vedere la portata dello stimolo che ne deriverà.

Nel frattempo la Cina sta uscendo dal lockdown del Covid, cosa che darà impeto alla spesa, analogamente a quanto si è verificato in Europa e negli Stati Uniti. Questo dovrebbe essere positivo per l’economia globale – e soprattutto per il Sud-Est asiatico – ma crea anche pressioni inflazionistiche.

Ritengo che ci troviamo di fronte a una situazione complessa non perfettamente allineata al tradizionale ciclo economico di inasprimento e allentamento a cui siamo abituati. Lo scenario “meno peggio” per i banchieri centrali potrebbe essere quello di accettare un livello di inflazione più alto e per un periodo più lungo di quanto avrebbero voluto.

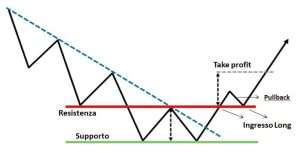

In ultima analisi, nei prossimi tre-cinque anni il mercato potrebbe essere non proprio rialzista. Non voglio dire che ci sarà un ribasso in generale ma potremmo invece assistere ad un mercato incerto su quale direzione prendere. La mia previsione è che i mercati attraverseranno una fase di consolidamento.

Quello che si è verificato nel settore bancario nel primo semestre di quest’anno accadrà anche in altri settori fatta eccezione per quello industriale manifatturiero.

Come fanno gli investitori a prosperare in mercati come questo?

I dividendi assumono un ruolo più importante nell’ambito dei rendimenti. Il prezzo che si paga per un titolo è più importante che mai, come lo è la selezione del credito.