Una ripresa sostenuta del rischio per gli investitori sembra improbabile fino a quando non si concretizzerà un percorso credibile per la de-escalation del conflitto in Ucraina.

Il conflitto in Ucraina non accenna a diminuire d’intensità e la situazione umanitaria è molto difficile. Nessun progresso significativo è stato fatto verso la de-escalation militare o politica e, di conseguenza, le stime delle potenziali ricadute economiche del conflitto continuano a peggiorare.

Il conflitto in Ucraina non accenna a diminuire d’intensità e la situazione umanitaria è molto difficile. Nessun progresso significativo è stato fatto verso la de-escalation militare o politica e, di conseguenza, le stime delle potenziali ricadute economiche del conflitto continuano a peggiorare.

Solo negli ultimi giorni, i legislatori statunitensi hanno raggiunto un accordo per vietare le importazioni di petrolio russo, i ministri dell’UE hanno annunciato piani per discutere l’ampliamento delle restrizioni sulle importazioni di energia e la Russia ha minacciato di rispondere, il che potrebbe avere un grave impatto sulle forniture di gas naturale in Europa.

Non sorprende che, in questo contesto, l’umore sui mercati finanziari continui a essere negativo, con gli investitori sempre più insospettiti dall’aumento dei prezzi delle materie prime e dai potenziali danni che potrebbero infliggere all’economia globale. L’ascesa quasi verticale dei prezzi europei del gas naturale, del nichel e del grano negli ultimi giorni, e la continua impennata di altre materie prime, stanno continuando a minare la propensione al rischio in una gamma sempre più ampia di attività finanziarie globali.

L’enigma delle materie prime

Le preoccupazioni rimangono più intense in Europa, dove una sostanziale dipendenza dalle materie prime russe significa che le aspettative di crescita e inflazione sono altamente sensibili ai prezzi delle commodity. Nonostante delineare le conseguenze economiche del conflitto sia un esercizio speculativo, dato il fluido contesto militare e politico, alcuni analisti hanno comunque già tagliato del 2% le previsioni di crescita del PIL dell’Eurozona per il 2022, riflettendo l’impatto delle sanzioni e la compressione delle materie prime. Anche se queste previsioni indicano ancora una crescita del PIL regionale del 2-3% in termini reali quest’anno, un conflitto prolungato con un impatto pluriennale sui prezzi delle materie prime potrebbe spingere le previsioni più in basso, sollevando lo spettro della recessione europea.

La capitolazione degli investitori

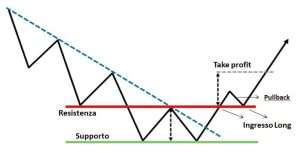

Mentre gli investitori si sono affrettati a riprezzare questi rischi, gli investimenti sono fuoriusciti dagli asset della zona euro. L’indice EURO STOXX 50 è sceso del 20% dai massimi di inizio gennaio (dal 5 gennaio al 7 marzo 2022), con cali ancora maggiori nei settori economicamente più sensibili come l’automotive e le banche. I dati sui flussi suggeriscono segni di capitolazione degli investitori, con gli ETF e i fondi comuni di investimento che hanno visto i maggiori deflussi netti settimanali di sempre dalle azioni europee a fine febbraio.

Altre metriche di mercato fanno capire quanto sia cambiato il sentiment degli investitori. I prezzi delle opzioni azionarie e valutarie indicano ora livelli di pessimismo degli investitori sugli asset dell’Eurozona che in precedenza si erano visti solo durante la crisi dei sub-prime statunitensi, la crisi del debito dell’eurozona e i primi giorni della pandemia COVID-19.

I titoli azionari medi dell’eurozona sono scambiati con uno sconto del 30% rispetto agli obiettivi di prezzo delle azioni a 12 mesi degli analisti di consenso. Negli ultimi decenni, sconti di questa entità sono stati visti solo in periodi di recessione e stress finanziario significativo. Gli indicatori di valutazione rafforzano questo messaggio. Le azioni della zona euro sono ora scambiate ai minimi di valutazione da 30 anni rispetto alle azioni statunitensi, livelli visti l’ultima volta durante la crisi finanziaria dell’Eurozona stessa. Non è difficile osservare come molte cattive notizie siano ora prezzate nelle azioni europee.

Tuttavia, mentre l’esito politico rimane così incerto, è difficile avere fiducia nelle stime dell’impatto economico e finanziario del conflitto. Le cose, infatti, potrebbero ulteriormente peggiorare. Alcuni scenari prevedono una guerra prolungata, un’estensione del conflitto ad altri paesi, o un’escalation nel tipo di armi utilizzate. Sembra naturale essere cupi sulle prospettive dei mercati finanziari europei, sullo sfondo della tragedia umana che si sta registrando in Ucraina.

È facile concludere che una ripresa sostenuta della propensione al rischio degli investitori sembra improbabile fino a quando un percorso credibile di de-escalation diventerà visibile. Tuttavia, i mercati finanziari sono lungimiranti e i recuperi di mercato da eventi geopolitici hanno spesso avuto luogo anche mentre i rischi che circondano un evento chiave rimangono alti. Dato il pessimismo che ora è impresso negli asset dell’eurozona, qualsiasi progresso verso risultati politici che limitino la portata del conflitto potrebbe essere sufficiente a spostare l’umore dei mercati dalla paura alla speranza.

Autore: Paul O’Connor – Janus Henderson