La Cina: un paese, due sistemi. Le misure economiche e monetarie prive di coerenza hanno provocato una crisi di fiducia come prova il calo delle riserve valutarie degli ultimi 18 mesi.

“Un paese, due sistemi”, la famosa frase coniata dal defunto premier cinese Deng Xiaoping, ha reso buoni servigi alla Cina: la coesistenza dell’economia di stile occidentale di Hong Kong al fianco di un sistema controllato dallo Stato ha permesso di ottenere per decenni degli spettacolari tassi di crescita.

I vertici cinesi si sono presi i meriti di questo successo. Tuttavia, il rallentamento della crescita e i massicci interventi statali sulle borse cinesi hanno minato la fiducia nelle competenze economiche della leadership del Paese.

È fuori dubbio che la Cina ha compiuto passi da gigante da quando, negli anni Settanta, si è aperta al resto del mondo sotto la guida di Deng Xiaoping: i tassi di crescita del PIL hanno raggiunto livelli astronomici e il tenore di vita è migliorato in misura strabiliante.

Questo successo era trainato però sempre più dai crediti e dipendeva troppo da investimenti in settori come l’immobiliare e l’industria pesante.

Nel novembre 2013, in occasione della terza Sessione plenaria del Comitato Centrale del Partito comunista cinese, la leadership ha riconosciuto la necessità di ribilanciare l’economia indirizzandola maggiormente verso i consumi e i servizi, e ha tracciato un ambizioso piano a lungo termine per lasciare maggiore spazio alle forze di mercato.

Più facile a dirsi che a farsi: l’economia ha subito un rallentamento più drastico del previsto. Inoltre le misure economiche e monetarie mancavano di coerenza al punto tale da provocare una crisi di fiducia.

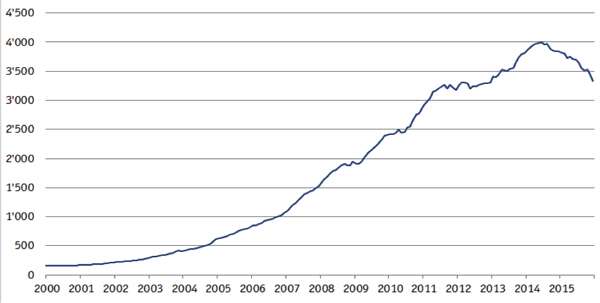

Ne è una prova il massiccio calo delle riserve valutarie degli ultimi 18 mesi (vedi grafico 1).

Grafico 1: le riserve cinesi di valuta estera sono scese da livelli elevati in miliardi di dollari USA

Fonte: Thomson Reuters Datastream, Vontobel Asset Management

Abisso tra parole e fatti

Si ha l’impressione che il governo persegua obiettivi contraddittori. Per esempio: la lotta contro il deprezzamento dello yuan, attuata con la vendita delle riserve di valuta estera, impedisce alla banca centrale (Peoples’ Bank of China, PBoC) di allentare le redini monetarie, come sarebbe invece urgentemente necessario.

Alla stessa stregua, le autorità hanno individuato una massiccia sovraccapacità in industrie come quella siderurgica, del cemento e del carbone, ma non osano affrontare il problema alla radice per paura di un’impennata della disoccupazione – uno sviluppo che minaccerebbe la stabilità sociale.

Un altro esempio: le autorità hanno capito, giustamente, che per ottenere un rialzo del PIL pro capite occorre lasciare un maggiore margine di manovra agli operatori economici, ma allo stesso tempo scendono subito in campo quando i mercati si comportano “male” – cioè quando non seguono il copione dei vertici. I massicci e ricorrenti interventi del governo cinese sulle borse locali dall’estate del 2015 sono una testimonianza di questa incoerenza politica.

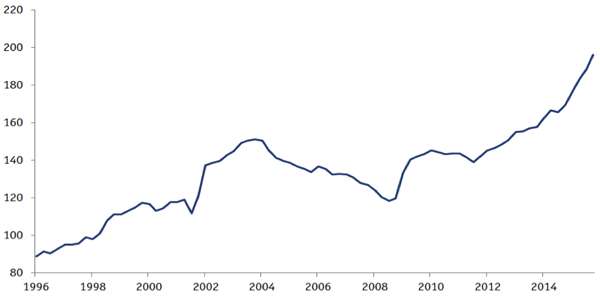

Il nocciolo del problema per la Cina è che non è facile abbattere la montagna di debito accumulata nel corso degli anni a causa dei cospicui investimenti in settori sempre meno redditizi (cfr. grafico 2). Il risultato è un movimento al ribasso degli utili in un periodo caratterizzato da deflazione. In queste circostanze la sostenibilità del debito diventa una grossa sfida per la Cina.

Di solito i paesi che devono far fronte a tali squilibri attraversano un periodo di grave crisi, con un notevole deprezzamento delle loro valute e un calo della produzione economica, fino a trovare il punto di svolta per una ripresa sostenibile.

Grazie ad abbondanti riserve valutarie, a una bilancia commerciale positiva e alla capacità di pilotare il corso dello yuan, la Cina ha gli strumenti per ritardare o ammortizzare questo movimento al ribasso. Non può però sottrarsi alla legge di gravità.

Grafico 2: i prestiti alle imprese e alle famiglie cinesi sono notevolmente aumentati in percentuale del PIL

Fonte: Thomson Reuters Datastream, Vontobel Asset Management

Il prezzo del petrolio potrebbe risalire nella seconda metà del 2016

L’indebolimento dell’economia cinese ha colpito gravemente i prezzi delle materie prime, con conseguenze particolarmente dolorose per i mercati emergenti in generale e per i paesi produttori di commodity e le società minerarie in particolare.

Noi abbiamo individuato abbastanza presto questi problemi e abbiamo mantenuto al minimo la nostra esposizione nei paesi emergenti e nelle attività legate alle materie prime.

Nel dicembre 2015 abbiamo approfittato della correzione delle borse per sovrappesare le azioni (attraverso titoli dei mercati sviluppati). Questa mossa si è dimostrata prematura alla luce della forte ondata di vendite osservata nel corso del 2016.

Abbiamo mantenuto il nostro lieve sovrappeso delle azioni perché consideriamo eccessiva la recente ondata di vendite e ci aspettiamo nuovi interventi delle banche centrali per contrastare i deboli dati dell’inflazione e il rallentamento della crescita.

Tuttavia, gli utili societari rimangono mediocri e i mercati azionari hanno un potenziale di rialzo limitato. Su questa cornice di fondo sono richiesti flessibilità tattica e un approccio rigorosamente selettivo.

Aumentato l’impegno nelle materie prime

Abbiamo sfruttato il crollo dei prezzi del petrolio sotto 30 dollari USA per spostare la nostra posizione nelle materie prime da sottopeso a neutrale perché prevediamo un recupero del petrolio nella seconda metà di quest’anno.

Inoltre abbiamo reintrodotto un’esposizione nell’oro in attesa di ulteriori manovre accomodanti delle banche centrali e di crescenti flussi di capitale nei porti sicuri.

E infine abbiamo ridotto il sovrappeso del dollaro USA poiché riteniamo che a breve termine il rapporto rischio/rendimento sia ben bilanciato.

Alla luce degli sviluppi summenzionati, è evidente che è aumentata la probabilità del nostro scenario 3 per il 2016 (“Mercati di fronte a una crisi di fiducia”) – uno scenario che fino a poco tempo fa consideravamo poco probabile.

Continuiamo però a credere che lo scenario 1 (“Economia USA robusta, fiacca crescita mondiale”) rimanga il più probabile. Nel frattempo lo scenario 2 (“L’economia USA avanza, la crescita mondiale migliora”) può essere scartato (vedi la nostra descrizione degli scenari nel numero di dicembre 2015 di Investors’ Outlook).

Affinché prevalga il nostro scenario principale occorrono tuttavia nuove manovre delle autorità monetarie.

Questi interventi sono necessari per prevenire un eccessivo inasprimento delle condizioni finanziarie – sotto forma di un allargamento degli spread creditizi e un calo dei mercati azionari – e un conseguente impatto sull’economia reale.

recente la Banca centrale europea (BCE) ha reiterato la volontà di perseguire il suo obiettivo di inflazione con tutti i mezzi.

Prevediamo quindi che il presidente della BCE Mario Draghi annunci un nuovo allentamento monetario nella seduta di marzo.

Commento di Christophe Bernard, Chief Strategist di Vontobel