Nel lungo termine il fattore determinante per un livello equilibrato dei tassi d’interesse reali è la crescita della produttività.

Ogni crisi economica risveglia il timore di una crescita lenta o di un completo ristagno. L’attuale ripresa è la più debole dalla Seconda Guerra Mondiale. Le radici del problema sono da ricercarsi nella bassa produttività e nella demografia.

Negli anni Trenta, il New Deal promosso da Franklin D. Roosevelt è riuscito a liberare gli Stati Uniti dal giogo della Grande Depressione. Oggi, investimenti simili nelle infrastrutture potrebbero spronare la fiacca ripresa in atto dalla crisi finanziaria del 2008, ma solo sotto la spinta delle nuove tecnologie.

“Stagnazione secolare” è un termine coniato nel 1938 da Alvin Hansen, professore di economia all’Università di Harvard e consulente dei presidenti americani Franklin D. Roosevelt e Harry Truman. La sua definizione si riferiva alle opportunità di investimento derivanti, tra l’altro, dal collasso dell’immigrazione negli Stati Uniti. Quasi 80 anni più tardi, il luminare di economia Larry Summers ha rispolverato il termine in un suo discorso al Fondo Monetario Internazionale (FMI) per illustrare uno stato in cui la crescita anemica diventa la norma. Di conseguenza, le banche centrali sono condannate a perenni politiche monetarie accomodanti per sopperire alla cronica carenza di domanda.

Bassa produttività e demografia come radici del problema

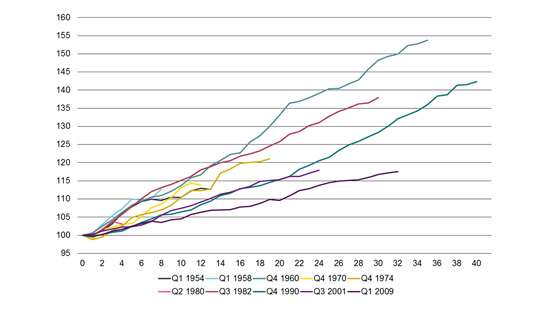

Vista l’attuale difficoltà a scrollarsi di dosso il fardello della recente crisi finanziaria, è del tutto giustificato parlare di stagnazione secolare. È fuori dubbio che l’attuale ripresa è la più debole dalla Seconda Guerra Mondiale, con tassi di crescita nominali e reali molto al di sotto dei valori storici paragonabili (vedi grafico 1).

Grafico 1: l’attuale ripresa tra le più deboli della storia americana

PIL reale in periodi di ripresa (fine della recessione = 100)

Fonte: Bureau of Economic Analysis, National Bureau of Economic Research, Thomson Reuters Datastream, Vontobel

Esaminiamo ora le cause alla radice di questi sviluppi. Le tendenze demografiche avverse, con il continuo invecchiamento della popolazione attiva, rappresentano un indubbio peso per l’economia. Il problema può essere in parte alleviato prolungando l’orario di lavoro, innalzando l’età pensionabile o favorendo il ritorno delle donne sul mondo del lavoro.

Tuttavia, la vera forza trainante dell’espansione economica è l’aumento della produttività. Per definizione, la produttività è la quantità di beni e servizi prodotti in un’ora di lavoro. Questo parametro determina il nostro tenore di vita ed è il banco di prova della nostra capacità di creare benessere.

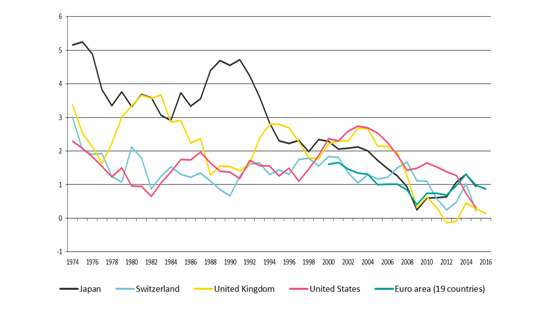

A che punto siamo oggi su questo fronte? Dalla Grande Crisi Finanziaria (vedi grafico 2, dati OCSE), scoppiata nel 2008 con il fallimento di Lehman Brothers, la produttività è avanzata a passo di lumaca. Tra il 1999 e il 2006, i guadagni di produttività ammontavano in totale al 2,9 percento all’anno negli Stati Uniti e all’1,9 percento nell’Unione Europea. Nel 2016 sono scesi rispettivamente a un magro 0,5 percento e 0,8 percento (secondo i dati dell’Istituto “Conference Board”).

Grafico 2: prolungato rallentamento della produttività nelle economie sviluppate

PIL per ora lavorata *

* media mobile quinquennale in percentuale, variazione annua

Fonte: OCSE, Vontobel

Investimenti infrastrutturali come potenziale impulso

Il motivo principale di questo andamento sfavorevole viene attribuito a una carenza di investimenti nelle infrastrutture, nell’istruzione e nella spesa in conto capitale, con un sostanziale invecchiamento del capitale sociale. Certo, ci sono stati degli sforzi volti a colmare la lacuna – basti pensare alle promesse di Donald Trump in campagna elettorale o all’appello della direttrice generale del FMI Christine Lagarde, che ha invitato la Germania a reinvestire il suo surplus commerciale nell’infrastruttura.

Per il momento non è chiaro quali politiche saranno attuate dagli USA e dall’UE per rilanciare la spesa infrastrutturale. Una cosa però è certa: ci attende un nuovo ciclo di spesa in conto capitale, che dovrebbe gettare le basi per un incremento della produttività. I livelli depressi dei tassi di interesse e la ripresa dell’occupazione stimoleranno le imprese a rinnovare il loro capitale. Ciò dovrebbe portare a guadagni di produttività nell’Occidente dell’ordine del 1,5 percento all’anno: un livello nettamente al di sotto del periodo fino al 2006, ma più elevato di quello degli ultimi 10 anni e molto superiore alle attuali stime di consenso.

La tecnologia è sempre stata l’ancora di salvezza

La recente crisi finanziaria ha decisamente minato la fiducia nel sistema capitalista e la capacità delle istituzioni e dei decisori politici di prevenire tali contraccolpi. È comprensibile che alcune persone perdano la speranza in un futuro migliore.

Il richiamo alla stagnazione secolare si manifesta di solito dopo una crisi profonda e, paradossalmente, precede un periodo di rilancio della produttività. I profeti delle sciagure sottovalutano spesso le potenzialità delle tecnologie esistenti.

Noi siamo invece convinti che la diffusione del “internet delle cose”, la robotica avanzata e l’intelligenza artificiale contribuiranno presto a creare un futuro migliore.

Secondo Carmen Reinhart e Kenneth Rogoff, co-autori del libro “Otto secoli di follia finanziaria” pubblicato nel 2011, l’economia ha bisogno di 10 anni per riprendersi completamente dai postumi di una grave crisi finanziaria. I dieci anni sono ora passati.

Cosa significherebbe una ripresa della produttività per i mercati?

A lungo termine il fattore determinante per un livello equilibrato dei tassi d’interesse reali è la crescita della produttività.

Di conseguenza dovremmo aspettarci un tendenziale rialzo dei tassi reali, che non sarebbe però di buon auspicio per i titoli di Stato dei paesi “core”, le obbligazioni societarie di alto merito creditizio e l’oro.

Un miglioramento delle prospettive di produttività permetterebbe invece alle banche centrali di normalizzare gradualmente la loro politica monetaria.

Ciò non sarebbe necessariamente negativo per le azioni, a condizione che gli utili societari salgano in misura corrispondente.

Commento a cura di Christophe Bernard, Chief Strategist Vontobel AM